Risk, borsadaki en önemli unsurlardan bir tanesidir ve ciddi anlamda kar elde etmede yard─▒mc─▒ olur. Ancak riskin bir dezavantaj─▒ var: kaybetme olas─▒l─▒─č─▒.

Bir marjin hesab─▒ ile i┼člem yapmak size daha fazla varl─▒kla i┼člem yapma olana─č─▒ verebilir ve bu da daha yüksek miktarda hisse senedi sat─▒n alabilmenize olanak tan─▒r. Marjinin olumlu taraf─▒, yüksek kazanç potansiyelidir.

Fakat bunun bir dezavantaj─▒ da var. Marjin hesab─▒ ile i┼člem yapmak risklidir. Neden? Çünkü teminatla yat─▒r─▒m yap─▒yorsunuz - yani para gerçekten size ait de─čil. Üstüne bir de i┼čler yolunda gitmez ve marjin ça─čr─▒s─▒yla u─čra┼čmak zorunda kal─▒rsan─▒z ba┼č─▒n─▒z çok a─čr─▒yabilir.

Marj Ça─čr─▒s─▒ (Margin Call) Nedir?

Marjin (teminat), herhangi bir enstrümanda pozisyon aç─▒lmas─▒ için gereken minimum para miktar─▒n─▒ anlat─▒r. Bu miktar ise enstrüman─▒n fiyat─▒na, kald─▒raç oran─▒na ve i┼člem hacmine göre de─či┼čiklik gösterir. Marjin ça─čr─▒s─▒, bir yat─▒r─▒mc─▒n─▒n teminat olarak tutulan varl─▒k tutar─▒n─▒n minimum de─čerin alt─▒na dü┼čtü─čü zamanda gerçekle┼čir.

Bir marj ça─čr─▒s─▒ almak, pek isteyece─činiz bir ┼čey de─čildir. Kayb─▒n büyüklü─čüne ba─čl─▒ olarak, yat─▒r─▒m yolculu─čunuz için büyük bir aksakl─▒k göstergesi olabilir. E─čer bir marj hesab─▒ndan ba┼čar─▒l─▒ bir ┼čekilde i┼člem yapmak istiyorsan─▒z marj ça─čr─▒lar─▒n─▒n nas─▒l çal─▒┼čt─▒─č─▒n─▒ anlaman─▒z gerekir.

Bir yat─▒r─▒mc─▒ marj ça─čr─▒s─▒ ald─▒─č─▒nda, uyar─▒ brokerin web tarayac─▒s─▒na bir bildirim olarak gidebilir veya e-posta , k─▒sa mesaj, telefon görü┼čmesiyle de uyar─▒ yap─▒labilir. E─čer yat─▒r─▒mc─▒ zaman─▒nda marjin ça─čr─▒s─▒n─▒ yerine getirmezse, broker yat─▒r─▒mc─▒n─▒n varl─▒klar─▒n─▒ bildirimde bulunmaks─▒z─▒n satabilir ve hangi pozisyonlar─▒ tasfiye edece─čini seçebilir. Bunlar─▒ yaparken ekstra i┼člemler için komisyon da talep edebilir ve yap─▒lan zarar için dava açabilirler.

Bir trader'─▒n hisse senetleri toplam piyasa de─čerinin yüzdesi olarak minimum gereksinimleri kar┼č─▒lam─▒yorsa, broker bir marj ça─čr─▒s─▒ gönderebilir. Brokerler ayr─▒ca marj politikalar─▒n─▒ de─či┼čtirirlerse veya yat─▒r─▒mc─▒n─▒n çok fazla riskli yat─▒r─▒m yapt─▒─č─▒na inan─▒rlarsa marj ça─čr─▒s─▒ yapabilirler.

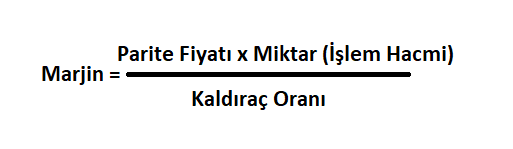

Brokerlerin farkl─▒ marjlar─▒ oldu─čundan ve her hisse senedi farkl─▒ bir fiyata sahip oldu─čundan marjin için bir formül kullanmak gerekiyor.

Marjin = 100.000 x 5.80 / 100 = 5.800 TRY elde edilir.

Bir de ┼ču örne─če bakal─▒m:

Diyelim ki elinizdeki para 15.000 TL. Daha sonra brokerinizden teminat kredisi olarak 15.000 TL borç al─▒rs─▒n─▒z, böylece daha fazla hisse sat─▒n alabilirsiniz. Ba─čl─▒ oldu─čunuz yat─▒r─▒m ┼čirketinin sürdürme (maintenance) marj─▒ (yat─▒r─▒mc─▒n─▒n bir pozisyonu aç─▒k tutabilmesi için sahip olmas─▒ gereken özsermaye miktar─▒n─▒ anlat─▒r) % 30 ise ve her biri 100 TL de─čerinde 300 hisse sat─▒n ald─▒ysan─▒z, i┼člem ┼čöyle yap─▒lacakt─▒r:

(15.000 TL Marj kredisi) / (1 - 0.30 Sürdürme Marj─▒%) = 21.428.57 TL Hesap De─čeri

Bu durumda, hesap de─čeriniz 21.428.57 TL'nin alt─▒na dü┼čerse veya hisse senedinin fiyat─▒ 71.43 TL'nin (21.428.57 / 300 hisse) alt─▒na dü┼čerse bir marj ça─čr─▒s─▒ tetiklenecektir.

Bir marj ça─čr─▒s─▒ ald─▒─č─▒n─▒zda, durumunuzu korumak için 3 seçene─činiz vard─▒r:

1.Teminat Ça─čr─▒s─▒n─▒ Kar┼č─▒lamak için Para Yat─▒r─▒n

─░lk seçenek, özkaynaklar─▒n─▒z─▒ minimum gereksinime geri getirmek için daha fazla nakit yat─▒rmakt─▒r. Yukar─▒daki örne─či kullanarak, hissenizin hisse ba┼č─▒na 100 TL'den 70 TL'ye dü┼čtü─čünü varsayal─▒m. Bu durum hesap de─čerinizi 21.000 TL'ye (70 TL'lik hisse senedi fiyat─▒ x 300 hisse) getirecektir.

Brokerin kredi de─čeri de─či┼čmedi─či için (15.000 TL), özkaynaklar─▒n─▒z ┼čimdi 6.000 TL (21.000 TL yeni hesap de─čeri - 15.000 TL ödünç al─▒nm─▒┼č para) olacakt─▒r.

Bu da özsermaye oran─▒n─▒z ─▒% 28,57'ye dü┼čürür. Ula┼č─▒lan oran, % 30'luk gerekli sürdürme marj─▒n─▒n alt─▒nda.

Bir marj ça─čr─▒s─▒nda sürdürme marj─▒n─▒ kar┼č─▒laman─▒z gereken nakit paray─▒ hesaplamak için kullan─▒lan formül:

(Varl─▒─č─▒n Piyasa De─čeri x Sürdürme Marj─▒) - Yat─▒r─▒mc─▒n─▒n Yeni Özsermayesi = Sürdürme Marj─▒n─▒ Kar┼č─▒layacak Nakit Para

Bu formül ile:

(21.000 TL x 0.30 TL) - 6000 TL = 300 TL

Bu durumda, son ödeme tarihine kadar 300 TL yat─▒rmak için bir marj ça─čr─▒s─▒ al─▒rs─▒n─▒z.

2.Marj Ça─čr─▒s─▒n─▒ Kar┼č─▒lamak için Hisse Yat─▒r─▒m─▒ Yapma

Teminat ça─čr─▒s─▒n─▒ kar┼č─▒laman─▒n ba┼čka bir seçene─či de hisse senedini teminat hesab─▒n─▒za yat─▒rmakt─▒r. Önceki örnekte kullan─▒lan 21.428.57 TL sonucunu veren formülü hat─▒rl─▒yor musunuz?

Bu seçene─či kullanmak için, hesab─▒n─▒zdaki varl─▒klar─▒n de─čeriyle size gereken miktar aras─▒ndaki fark─▒ kapatmak için daha fazla varl─▒k yat─▒r─▒m─▒ yapman─▒z gerekir. Bu durumda hesab─▒n─▒zda 428.57 TL (21.428.57 TL gerekli hesap de─čeri - 21.000 TL yeni hesap de─čeri) daha olmas─▒ gerekir.

3.Tasfiye Yöntemi

Marj ça─čr─▒s─▒n─▒ kar┼č─▒lamak için daha fazla nakit yat─▒ramaz veya hesab─▒n─▒za daha fazla varl─▒k ekleyemezseniz, tek seçene─činiz hisseyi tasfiye etmek ve marj kredinizi azaltmak olacakt─▒r.

Bu durumda, 1.000 TL de─čerinde hisse (veya 15 hisse) satman─▒z gerekir. Bu, marj kredinizi 14.000 TL'ye dü┼čürür ve mevcut 6.000 TL'lik özsermaye, minimum % 30 sürdürme marj─▒n─▒ kar┼č─▒lar.

Hiç kimsenin bir marj ça─čr─▒s─▒ almak istemedi─čini söylemek pek de yanl─▒┼č olmaz. Özellikle küçük bir hesapla i┼člem yap─▒yorsan─▒z veya ufak miktarl─▒ yat─▒r─▒mlar─▒n─▒z varsa marjin ça─čr─▒s─▒ oldukça stres edici olabilir. Fakat ┼čansl─▒y─▒z ki marj ça─čr─▒lar─▒ndan kaç─▒nmak oldukça kolay. Neler yapabilece─činze gelin birlikte bakal─▒m:

-Tüm marj al─▒m gücünüzü kullanmay─▒n. Marja sahip olman─▒z, onu kullanman─▒z gerekti─či anlam─▒na gelmez. Unutmay─▒n, borç al─▒nan kaynaklar─▒ ne kadar çok kullan─▒rsan─▒z, o kadar fazla risk al─▒rs─▒n─▒z. Bu da pek al─▒nmas─▒ gereken bir risk de─čildir ve küçük bir hesab─▒n─▒z olsa bile yat─▒r─▒m yapman─▒n ba┼čka yollar─▒ da vard─▒r.

-Tek tip yat─▒r─▒mdan kaç─▒n─▒n. Yat─▒r─▒mlar─▒n─▒z─▒ çe┼čitlendirmek, riskinizi s─▒n─▒rlaman─▒n bir yolu olabilir. E─čer borç ald─▒─č─▒n─▒z tüm paray─▒ tek bir yat─▒r─▒ma harcarsan─▒z ve piyasalar aleyhinize i┼člerse kay─▒plar─▒n─▒z büyük olabilir.

-Likit varl─▒klar─▒ haz─▒r bulundurun. Bir marj ça─čr─▒s─▒ al─▒rsan─▒z, hesab─▒n─▒z─▒ korumak için paran─▒z oldu─čundan emin olun.

-Volatilitesi yüksek varl─▒klarda marjin i┼člemleri yapmaktan kaç─▒n─▒n.

-Bir marj hesab─▒ açmay─▒n. Bir marj ça─čr─▒s─▒ndan kaç─▒nman─▒n en kolay yolu bir marjla yat─▒r─▒m yapmamakt─▒r. Ek riskleri üstlenecek gücünüz yoksa bir nakit hesap aç─▒n. Nakit hesab─▒ kullanarak kendi paran─▒zla i┼člem yapmak riskleri daha iyi anlaman─▒za yard─▒mc─▒ olabilir.

Bir marj hesab─▒ ile i┼člem yapmay─▒ dü┼čünüyorsan─▒z, kay─▒plar─▒n─▒z─▒n artabilece─čini unutmay─▒n.

Hesab─▒n─▒z minimum sürdürme marj─▒n─▒n alt─▒na dü┼čerse ve brokeriniz bir marj ça─čr─▒s─▒ açmay─▒ seçerse, durdurmak için yapabilece─činiz pek bir ┼čey yoktur. Bununla birlikte, iyi ili┼čkilere sahip oldu─čunuz daha sayg─▒n broker ve firmalardan bu konuda daha iyi hizmet alabilirsiniz.

Brokerler genellikle kendi finansal durumlar─▒n─▒ korumakla ilgilenirler ve arkan─▒zdan borçlar─▒ tahsil etmekle u─čra┼čmak da istemezler. Bu nedenle mümkün oldu─čunca fazla para toplamak için hisselerinizi satmaya ba┼člayabilirler ve bunu yaparken size bildirimde bulunma zorunluluklar─▒ da yoktur.

Yapabilece─činiz en iyi ┼čey, hesab─▒n─▒z─▒ düzenli olarak izlemek ve yapt─▒─č─▒n─▒z i┼člemlerin neler oldu─čunun fark─▒nda olmakt─▒r. ─░┼člem yaparken kendinizi korumak için gereken özeni gösteremiyorsan─▒z, bir marj hesab─▒ ile i┼člem yapmamal─▒s─▒n─▒z.

Sonuç

Borsada i┼člem yapacaksan─▒z, riskle ba┼ča ç─▒kmay─▒ bilmeniz gerekir. Ne kadar risk alabilece─činizi ve genel yat─▒r─▒m tarz─▒n─▒za neyin uygun olup oldu─čunu seçmek ise size kalm─▒┼čt─▒r.

Marjin hesaplar─▒ borç para ile i┼člem yapman─▒za izin verdi─či için, hem ödül hem de risk aç─▒s─▒ndan yüksek potansiyele sahiptir. Fakat buradaki potansiyel daha çok "risk" üzerinde yo─čunla┼č─▒r.

Her yat─▒r─▒mc─▒ farkl─▒d─▒r, ancak tutarl─▒ bir ┼čekilde i┼člem yapmay─▒ ö─črenmek istiyorsan─▒z paran─▒z─▒ ak─▒ll─▒ca kullanmay─▒, al─▒┼čkanl─▒klar─▒n─▒z─▒ yönetmeyi ve hesab─▒n─▒z─▒n ne durumda oldu─čunu her zaman bilmek zorundas─▒n─▒z.

Kaynaklar:

https://stockstotrade.com/margin-call

https://money.howstuffworks.com/margin-call.htm

https://www.firstrade.com/content/en-us/education/margin/margincall