HAZİNE AÇIĞI VE DOLAR KURU

Ersin DEDEKOCA

Birbiri ardına son üç haftadır yazdığımız Taşıma Suyla Döviz Finansmanı, İç Borçlanma Sınıra mı Yaklaşıyor? ve “Faiz Sebeb”ten Sonra Çöken “Rekabetçi Kur” Tezi başlıklı, Türkiye ekonomisinin başat kırılganlıklarıyla ilgili yazı serimizi bu hafta, Hazine’nin aşırı borçlanması, TL’daki yüksek değer kaybı ve ülkede yaşanan “dolarizasyon” gerçeğinin irdelenmesiyle” şimdilik” son vermek istiyoruz.[*]

BÜTÇE ve HAZİNE NAKİT DENGESİNDEKİ BOZULMA

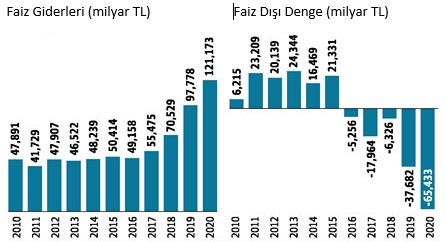

“Hazine nakit dengesi” verileriyle de teyid edildiği gibi, Merkezi Yönetim Bütçesi (MYB) dengelerindeki bozulma 2020 yılında olanca hızıyla sürdü. Aşağıdaki grafiklerde de görüldüğü gibi, MYB dengelerinde 2015’ten sonra artmaya başlayan bozulma, 2019’daki sıçramanın ardından 2020’de de hızla devam etti

2020 yılındaki durumu da aşağıdaki başlıklarda toplayabiliriz:

– 2019 yılında “Hazine nakit açığında” yaşanan yüzde 84,9 oranındaki sıçramadan sonra geçen yıl da yüzde 39.8 artarak, 181.8 milyar TL seviyesine çıktı. Keza 2020 yılı Hazine nakit açığı 2020’de 51.7 milyar TL arttı.

– 2020 yılında Hazine nakit dengesine göre gelirler yüzde 15,8 artarken, gider kalemlerinin toplamı yüzde 18,7 oranında yükseldi.

– Faiz giderlerindeki yaşanan artış hızı, ortalama gider artış hızının yine üzerinde gerçekleşti. Faiz giderleri 23.4 milyar TL, bir diğer ifadeyle yüzde 23,9 artarak 121.2 milyar TL düzeyine tırmandı.

– Bu arada daha da önemlisi, “Faiz dışı nakit açığındaki” artış da hızlandı. 2016’dan bu yana açık vermeye başlayan faiz dışı nakit dengesi, 2019’da yüzde 496’lık bir artışla bir tür patlama yapmıştı. Söz konusu artış 2020 yılında da sürdü ve faiz dışı açık, 27.7 milyar TL ve yüzde 73,6 oranındaki artışla 65.43 milyar TL’ye ulaştı.

HAZİNE NAKİT AÇIĞININ 3 KATI BORÇLANMA

Yukarıda özetlenen Hazine nakit dengesindeki gelişmenin sonucunda, borçlanma da hızlı bir şekilde arttı. Kısaca Hazine’nin net borçlanması, 2019’daki yüzde 189 oranındaki sıçramanın üzerine yüzde 58 daha yükselmiş oldu. 2019’da 52.7 milyar TL’den 152.4 milyar TL’ye fırlayan net borçlanma, 2020’de 240.8 milyar TL’ye tırmandı.

Gerçekleşen 240 milyar TL’lik net borçlanmanın 20.1 milyar TL’si “dış borçlanma”, 220.6 milyar TL’si da” iç borçlanma” şeklinde oldu. 2019’da yüzde 160.5’lik bir sıçrama yapan net iç borçlanma, 2020’de de yüzde76.9 gibi bir hızla artışını sürdürdü.

Hazine nakit dengesi ve yapılan borçlanma bağlamında dikkat çeken bir nokta, Hazine’nin nakit açığından çok daha yüksek miktarda borçlanmış olması olgusudur. 181.8 milyar TL nakit açığı olan Hazine’nin, bu açığı finanse etmek için yaptığı borçlanma 240.8 milyar TL oldu. Bir diğer anlatımla Hazine, nakit açığını finanse etmek için yeterli miktardan 60 milyar TL ve yüzde 32,4 daha fazla borçlanmış oldu. Bunun sonucu olarak Hazine’nin banka hesabında, geçmiş yıllarda olanlardan kat kat yüksek, kur farkıyla birlikte 80.2 milyar TL’lık bir artış ortaya çıkmış oldu.

Fazla borçlanmanın gerisinde yatan nedenleri irdelediğimizde, bu yılın ilk aylarındaki borç ödeme yükü, Hazine’nin 2020’yi yüksek banka hesabıyla kapatmasını gerektirecek düzeyde gözükmemektedir. Bu durumda Hazine’nin ihtiyaçtan fazla borçlanmasının bir nedeni, döviz borçlanarak TCMB rezervine destek olmak olabilir. Olası bir neden de, faizlerin yükseleceğini öngörerek, borçlanmayı düşük faiz döneminde yüksek tutma fikri olabilir. Bu saydığımız olasılıklara, gündemden bir türlü çıkmayan “erken seçim ihtimaline” hazırlık ereği de eklenebilir.

TL’NİN DEĞER KAYBINDA ve DOLARİZASYONDA ZİRVE

Türkiye 2020 yılını, bir ilk olarak, TCMB’nın kendisine ait “net rezervlerini tükettiği”, bununla da yetinmeyip döviz varlığında eksiye düştüğü bir yıl olarak geride bıraktı. Bununla ilintili olarak yılın bir diğer öne çıkan gelişmesi de, TL’ye güvenin aşınmasıyla tasarrufların dövize yönelmesi oldu.

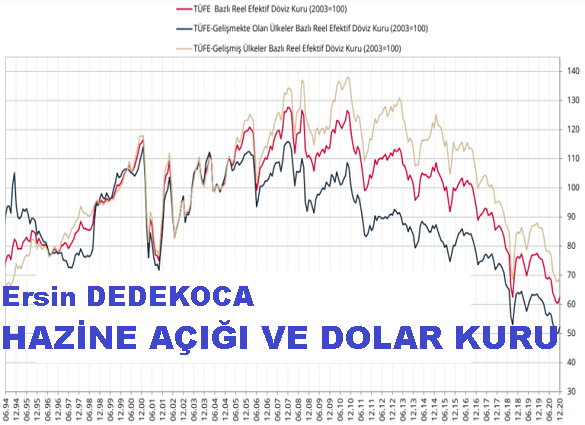

Bu konuyla ilgili en net ve anlamlı bilgiyi, 11 Ocak tarihli yazımızda kullandığımız, TCMB’ca hazırlanan “ÜFE bazlı “reel efktif döviz kuru 2003=100” grafiğini yine aşağıda gösterdik.

Yukardaki grafikte, TL diğer paralara karşı ne kadar değersizse “reel efektif döviz kuru” da o kadar düşük olmaktadır. Grafikte açık bir şekilde görüldüğü gibi 2020’de TL, tarihinin en değersiz seviyesindedir.

Hal böyleyken bu avantajlı durumdan, ne dış ticaret açığını daraltmada, ne de cari açığın daraltılmasında yeterince yararlanılamamıştır.

Geçtiğimiz yıl ve şimdilerde kişiler ve şirketlerin döviz olarak tuttukları mevduatın payı, 2001 krizinden sonraki en yüksek seviyelere ulaşmıştır. Hem faizin hem de döviz kurunun tutulmasını amaçlayan “para politikasının” piyasalarda yarattığı hasar ve güvensizlikle yabancı yatırımcıların yatırımlarında “rekor dip seviyeler” görüldü.

Uzun vadeli bir sürecin sonucu olarak “döviz mevduatındaki artış” 2020’de rekor seviyeye ulaştı. Türkiye ekonomisindeki kırılganlıkların daha da belirginleşmesinin yanı sıra, 2009 finansal krizi sonrasındaki “parasal genişlemeden geri” adım atılmasıyla, 2013’te kurlardaki artış da hızlandı.

TCMB’nin bu dönemde görünür faizi artırmak yerine “dolaylı araçlarla kuru ve faizi baskılamaya” yönelik politikası, döviz mevduatına yönelişi hızlandırdı. Haziran 2013’te yüzde 30 seviyesinde bulunan döviz mevduatının toplam mevduat içindeki payı yılın sonunda yüzde 35’i aştı.

Dolarizasyon, izleyen dönemlerde de makro dengelerdeki bozulma ve TL’deki erimenin de hızlanmasıyla kesintisiz bir artış seyrine girdi. 2018’in ikinci yarısında yüzde 50’yi aşan döviz mevduatının payı, faizi baskılama ısrarıyla 2020 sonunda yüzde 56’ya ulaştı.

TL’nin reel değerinin tarihi en düşük seviyeye indiği 2020’de yurtiçi yerleşiklerin yabancı para mevduatı 235 milyar $’a kadar yükseldi. Toplam yaklaşık 3.5 trilyon TL düzeyindeki mevduatın 1.9 trilyon TL’lık bölümünü döviz cinsi mevduat oluşturmaktadır. Kasım ayındaki normalleşme adımının tek başına, oluşan güven kaybını onarması ve “ters dolarizasyona” dönüşü sağlaması zaman alacak veya yeterli güven sağlanmadığı sürece değişmeyecek gibi durmaktadır.

BÜLENT SOYLAN

BÜLENT SOYLAN Prof.Dr. İsmet BARUTÇUGİL

Prof.Dr. İsmet BARUTÇUGİL Dr. Bora KÜÇÜKYAZICI

Dr. Bora KÜÇÜKYAZICI.jpg) KONUK YAZAR

KONUK YAZAR.jpeg) ERSİN DEDEKOCA

ERSİN DEDEKOCA