.jpeg)

TL DEĞERİNİ ETKİLEYECEK GELİŞMELER

Özellikle politika faizi indirimi konusunda, döngünün asıl oyuncuları olan “yerli ve yabancı tasarruf sahiplerinin ve karar alıcılarının” ikna olmaları gerekmektedir. Zaten başat riski de bu grup taşımaktadır. Çünkü geçmiş deneyimler bize göstermiştir ki, enflâsyon gerçekten inmeden ya da enflâsyondaki inişten daha sert bir şekilde faizler düşürüldüğünde, “finansal koşullar gevşemek yerine sıkılaşmaktadır”.

ERSİN DEDEKOCA

Son 10 gün içinde yaşanan bazı gelişmelerin TL’nın değerini, kısa vadede “aşağı yönde” etkileyeceği konusunda, Ankara yönetimi dışında bir görüş birliği oluşmuş görünmektedir. Bu haftaki yazımızda yaşanan bu gelişmelere topluca göz atmak istedik.

GEÇMİŞ DÖNEM ETKİSİYLE BÜYÜME

Türkiye ekonomisinin bu yılın ikinci çeyreğindeki “geçtiğimiz yılın aynı aylarına kıyasla yıllıklandırılmış büyümesi” yüzde 21,7; bu yılın ilk çeyreğine göre de yüzde 0,9 olarak açıklandı. Sonucun böyle olacağı önceki bir yazımızda yazılmıştı.[i]

Bilindiği gibi geçen yılın ikinci çeyreğinde, Covid-19 salgını nedeniyle ülkedeki tüm üretim faaliyetlerinde çeşitli zorluklar yaşanmıştı. Bu arada tüketim ve yatırım da çok düşmüş; sonuçta ulusal gelir (GSYH) yüzde 10,3 oranında daralmıştı.

Bu yılın ikinci çeyreğinde ise, salgının etkileri azaldı, işyerleri açıldı, dünya ticaretindeki toparlanmaya koşut olarak ihracat toparladı, insanlar evlerinden çıkıp alış verişe başlamasıyla iç tüketim arttı. Bir başka anlatımla ülke, geçen yıl yaşadığı “şoku” kısmen atlatmıştı. Sayılan bu nedenlerle, bu yılın üç ayı ile geçen yılın üç ayının ekonomik gerçekleşmeleri arasında “kocaman bir fark” oluştu. İki dönem arasındaki bu kocaman farka “baz etkisi” denilmektedir.

Söz konusu baz etkisi olmasa, yani geçen yılın ikinci çeyreğinde salgın etkisi yaşanmasa, işler normal gitse, örneğin yüzde 5/6 büyüme olsaydı, bu yılın ikinci çeyreğinde de böylesine büyük bir canlanma görülmeyecekti. Bu yılın ilk çeyreğine göre ikinci çeyrekte büyümenin yüzde 0,9’da kalması bu nedenledir.

Bu bağlamda Mahfi Eğilmez, 1924’deki 14,9; 1926’daki 18,2; 1929’daki 21,6; 1933’deki 15,8; 1936’daki 23,2; 1946’daki 31,9 oranlarındaki rekor yıllık büyüme sayılarının çoğunun, “bir önceki yılda yaşanan küçülme ya da çok düşük büyümelerden sonra gerçekleştiğini” belirtmektedir. Keza Eğilmez’in yazdığı ve bizim de teyid ettiğimiz bir diğer gerçek de, “geçen yılın ikinci çeyreğinde küçülme” yaşamış olan ülkelerin, “bu yılın ikinci çeyreğinde ciddi oranda büyüme” sağlamış olmalarıdır.[ii]

Sonuç olarak Türkiye’de,

– ”Çin’e ABD ve AB tarafından uygulanan çeşitli ekonomik yaptırımların” neden olduğu boşluğun doldurulması,

– Düşük faizli kamu bankaları ve KGF kredileriyle aşırı desteklenen sanayi üretimi,

– TL’nın aşırı değersizleştirilmesi sonucu teşvik edilen ihracat,

ile büyüyen sanayi üretimi ve ihracatı, ülke II. çeyrek büyümesini, baz etkisinin de yardımıyla “olağanüstü” bir oranda artırmış olduğunu görmekteyiz.

Tüm bu nedenlerle, yüzde 22,7 oranındaki bu büyümeyi kimse sahiplenmediği gibi, piyasalarda da bu konuda olumlu bir yorum ve tepki yaşanmamıştır.

ORTA VADELİ PROGRAMIN YETERSİZLİKLERİ

2022 – 24 dönemini kapsayan Orta Vadeli Program (OVP) açıklandı. Daha doğrusu Orta Vadeli Plân yeniden ve eski haliyle 5 Eylül gecesi Resmi Gazete mükerrer sayısında karşımıza çıktı.

OVP’a göre, ekonomimiz Covid-19 şokunu 2021’de yüzde 9 büyüme ile atlatacak; fakat bunu başarırken yüzde 16’lık bir enflâsyona katlanmak durumunda kalacaktır. Devamında, bu yılki güçlü tepki sonrasında da ekonomi yüzde 5 ve üstünde büyümeyi sürdürecektir. “Tüketimin lokomotif olduğu modelin” devamı tahmin edilmektedir. Büyümenin kompozisyonu yatırımlardan güçlü destek alacak; hatta “yatırımlarla” birlikte “tasarruflarda” da bir “artış” görülecek. Tasarruf/yatırım dengesinin finansmanı ise, büyük olasılıkla “yabancı yatırım” ile sağlanacaktır.

Program, güçlü büyümenin “cari dengeyi” çok fazla “zorlamasını” beklemiyor! OVP’ye göre bu yılki “cari açık” 21 milyar $ olacaktır. TCMB Başkanı Kavcıoğlu ise ısrarla, yılın kalan döneminde cari fazla verileceğini söylemektedir. Bu yılın ilk yarıdaki cari açığı 13.6 milyar $ olarak açıklanmıştı. Eğer ikinci yarıda “cari denge fazla verecekse”, 21 milyar $’lık açık neyin nesi?

Enflâsyonun arka arkaya düşüşü hesap edilmiş önümüzdeki yıllar için. Enflâsyonun da 2022’de keskin bir düşüşle, yüzde 16’dan tek haneye ineceği öngörülmektedir. Yüksek enflâsyonun nasıl olup hızlıca tek hanelere düşeceği tam olarak belli değildir. Çip krizinden navlun sorununa ve yüksek emtia fiyatlarına kadar türlü sorun sürmekte ve hatta 2022’nin büyük kısmında da devam edeceği yönünde çokça haber bulunmaktadır. Bu durumda, önümüzdeki yıllar boyunca 60 $’lı petrol tahminleri ile çalışma yapmanın yanıltıcılığı açıktır.

İstihdamda ise çift haneli işsizliğin süreceği öngörülmüş, fakat daha fazla vatandaşın işgücünde olacağı ve istihdam edilecekleri varsayılmıştır! Bu bağlamda son 15 yılda ortalama 475 bin istihdam yaratan ekonominin, önümüzdeki yıllarda bunun birkaç katını her yıl nasıl yaratacağı konusu havada kalmaktadır.

Döviz kurunun da buna göre ilk yılki (2021) güçlü zıplamasından sonra sakin yıllar izleyeceği hesaplanmıştır. OVP’da döviz kuru tahminine, önceki programlarda olduğu gibi açıkça yer verilmemiştir. TL ile ölçülen GSYH’yi (6.648 milyar TL) Dolar ile açıklanan GSYH tahminine (801 milyar USD) bölersek, “2021 yılı ortalama USD/TL kuru” yaklaşık 8.30 olarak ortaya çıkmaktadır.

Geçen yılsonu kuru 7,44, bu yıl için tahmin edilen ortalama kur 8.30 kuruna olduğuna göre, bu yıl için tahmin edilen “yılsonu USD/TL” kurunu 9.16 olarak hesaplayabiliriz. Bu durumda yıllık “USD/TL kur artışı” ((9,16 – 7,44)/7,44) yüzde 23 dolayında olacağı anlaşılmaktadır.

KALICI NİTELİK KAZANAN ENFLÂSYON ve İŞSİZLİK SORUNLARI

Ülkede yıllık tüketici enflasyonu hemen her yıl yükselir durumdadır. İşsizlik ise zaten yüksek olduğu seviyeye ancak geri düşebilmiş durumda!

Ağustos ayı TÜFE ve ÜFE oranları/manşet enflâsyon (bir önceki yılın aynı ayına göre) sırasıyla yüzde 19,25 ve 45,52 olarak açıklanmıştır. Bir önceki aya göre fiyat artışları, aynı sıraya göre yüzde 1,12 ve 2,77 olmuştur. “On iki aylık ortalama TÜFE artış” oranı da yüzde 15,78’dir.

Yukarıdaki tablodan da anlaşılacağı üzere enflâsyon oranları hız kesmeden devam etmektedir ve dar gelirliler için zorlu koşullarda bir iyileşme söz konusu değildir. Memur ve emekliye verilen zamların enflâsyonun çok gerisinde kaldığı çok açıktır.

Enflâsyonu ölçen yukardaki parametreler dışında, bilindiği gibi bir de “çekirdek enflasyon” kavramı bulunmaktadır. Ülkede veya yurt dışında yaşanan” ani değişimler” nedeniyle meydana gelen fiyat artışlarını “hesaplamaların dışında bırakarak” yapılan hesaplama ile elde edilen orandır. Gıda ve enerji gibi merkez bankası tarafından doğrudan kontrol edilemeyen kalemlerin “manşet enflâsyondan çıkarılmasıyla” elde edilir. Ağustos 2021 ayına ait çekirdek enflasyon oranı TÜİK tarafından yüzde 16,76 olarak açıklanmıştır.

Son yıllarda ülke ekonomisindeki “durgunluk” ve küresel salgının etkisiyle “artan işsizlik”, enflâsyonla birlikte en önemli sorun haline gelmiş durumdadır. Ülkede yüzde 10’un üzerinde seyreden “dar tanımlı resmi işsizlik oranı” yaşanmaktadır. “Geniş tanımlı işsizliği” yansıtan “atıl iş gücü oranı” ise yüzde 20’nin üzerinde seyretmektedir. “Genç işsizlik oranı” ise daha yüksek ve yüzde 30 civarındadır.

OVP’a göre, bu yıl için yüzde 12,6 düzeyinde gerçekleşeceği öngörülen “işsizlik oranının” gelecek yıl yüzde 12’ye ve 2024 yılında yüzde 10.9’a indirmesi hedeflenmektedir. Bunun için 2021’de beklenen 28.6 milyon kişilik istihdam düzeyinin gelecek yıl 29.9 milyona ve 2024’te 32.2 milyon kişiye çıkması gerekiyor. Gelecek üç yıllık “istihdam artışı” ise 3.5 milyon kişidir (geçmişte yıllık ortalama 479 bin yeni istihdam yaratılabilmiştir)!

OVP’na göre, gelecek üç yılda istihdam edilenlerin sayısı her yıl ortalama 1.17 milyon kişi artması gerekmektedir. Yani son 15 yılda sağlanan ortalama istihdam artışının tam 2.5 katına varan bir artış hedeflenmiş durumdadır!

ÖNCEKİ PROGRAM ve PLÂNLARIN TUTARSIZLIĞI; GÜVENSİZ VERİLER

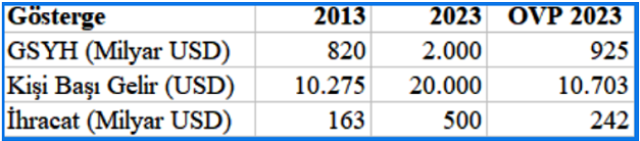

Mahfi Eğilmez’in hazırlayıp bloğunda paylaştığı aşağıdaki tablo, başlıktaki tutarsızlığı açıklıkla gözler önüne sermektedir.

Yüzde 100’ün üzerinde sapmalar taşıyan bu tablodaki sayıları hazırlayan bir ekonomi yönetiminin hazırladığı plân, program ve hedeflere güvenilir mi? Hâlâ 2013 hedeflerinin etrafında dönen ve bunu sıkça ısıtarak “uyuyor sandığı seçmene” sunan bir ekonomi yönetimi ne kadar güvenilirdir?

Diğer yandan TCMB’nın, Hazine ve Maliye Bakanlığı’nın da bilgisi dışında hazırlanarak Resmi Gazete’nin kapsına terk edilen bir program ne kadar uygulanabilir? Bu konudaki duyumlar, Saray’dan biri(ler)inin hazırladığı ve gece yarısı Resmi Gazete’nin kapısına bıraktığı şeklindedir.[iv]

Türkiye, “veri dürüstlüğünü” kaybetmiş durumdadır. Devletin “resmi ama gayriciddi” veri üreticisi TÜİK, “yalan makinesi” mahlası kullanmaya mecbur kalmadan bu yolu terk etmelidir. “Güvenilirlik” ve “güvenilir veri” çok önemli/saygın değerlerdir.

TCMB BAŞKANININ KONUŞMASI

Enflâsyonun “politika faizini” aşmasının ardından Merkez Bankası’nın 23 Eylül’de nasıl bir aksiyon alacağı merak edilirken; 8 Eylül’de Alman-Türk Ticaret ve Sanayi Odası ekonomi toplantısında konuşan TCMB Başkanı, “çekirdek enflasyon” mesajı verdi. Değerlendirmeleri “manşet enflasyona karşı negatif reel getiri bir kriter olmayacak” ve “TCMB’nin odağının manşet enflasyondan çekirdek enflasyona kaydığı sinyalini verdi” şeklinde yorumlayan piyasalarda hareketlilik başladı.

Ekonomik koşullar değiştiği için bir Başkan’ın devamlı yeni şeyler söylemesi normaldir. Ancak Başkan’ın aynı verilere bakarak farklı bir söylem geliştirmesi, bundan böyle TCMB’nın “politika değiştireceği” anlamına gelebilir. TCMB kış aylarından beri, “hem geçmiş hem de gelecek enflasyonun” üzerinde” politika faizi belirlemeye” söz vermiş ve buna göre politika uygulamaktaydı. Bundan böyle TCMB’nın “enflâsyon beklentilerini” dikkat alacağını ve “çekirdekteki seyre bakarak” kararlar alacağı anlaşılmaktadır.

TCMB’nın kendi oluşturduğu “çekirdek enflâsyon” oranı yüzde 17 civarındadır. (Otomotivdeki son ÖTV ayarlaması ile bir miktar gerilemiş durumda) Burada akla gelen soru, “çekirdek de yüksekse neden ön plâna çıkarıldı?” şeklindedir. Çünkü bunun içinde enflâsyon sepetinin önemli maddeleri bulunmamaktadır. Örneğin, daha önce belirttiğimiz gibi barınma, ısınma, gıda vb. Bir başka anlatımla, bu şekildeki bir yaklaşım, “manşet enflâsyon göstergesine” göre insanları daha “az rahatsız” etmektedir. Bu da TCMB’na faiz indirimi için alan açmaktadır.

Konuya “gerçekçi/realist” olarak yaklaştığımızda, TCMB’nın bu yılın sonu için yaptığı TÜFE tahminlerini yine bu yıl içerisinde yüzde 9, yüzde 12.4, yüzde 14.2 diye devamlı yukarı güncellemesi sorununun yanında, piyasanın hâlâ daha yüksek enflasyon beklentisinde olmasının da dikkate alınması gerekmektedir ki, OVP’da tahminin daha yüksek olduğunu yukarıda gördük.

Öte yandan konuya yurt dışından örnekler yönünden baktığımızda, ne yazık ki Türiye’nin Arjantin’den sonra enflâsyon şampiyonu olduğunu izlemekteyiz. İçinde bulunduğumuz G20 ülkelerinin, Arjantin dışında hepsini toplayınca 69 puan enflâsyon ürettiklerini, Türkiye’nin tek başına TÜFE’sinin 19,25 ve üstelik ÜFE’nin de yüzde 50’ye doğru yol aldığını görmekteyiz.

TCMB’nın niçin faiz indirmek istediği sorusuna cevabımız: “kredi koşullarını rahatlatmak isteyen Saray’ın baskısı” diye yanıtlayacağız. Bu bağlamda kamu bankaları geçtiğimiz yıl kredilerini yüzde 50’ye yakın artırdılar ve bunları çok düşük faizle verdiler. Şimdi hem bu kredilerin geri dönmesi, hem de bankaların daha düşük oranlarla mevduat toplayabilmeleri beklentisi bulunmaktadır.

SONUÇ YERİNE

Özellikle politika faizi indirimi konusunda, döngünün asıl oyuncuları olan “yerli ve yabancı tasarruf sahiplerinin ve karar alıcılarının” ikna olmaları gerekmektedir. Zaten başat riski de bu grup taşımaktadır. Çünkü geçmiş deneyimler bize göstermiştir ki, enflâsyon gerçekten inmeden ya da enflâsyondaki inişten daha sert bir şekilde faizler düşürüldüğünde, “finansal koşullar gevşemek yerine sıkılaşmaktadır”.

Bu gelişmenin TL varlıklar için ifade ettiği anlamı irdelediğimizde, yaklaşık 3/4 aydır “TL’nin belirli bir bant içinde olumlu şekilde ayrışması sürecinin“ sonlanmasını” görmekteyiz. Bunun başka bir açılımı, faizler için “kısa vadede iniş”, “orta ve uzun vadelerde” ise enflasyon korkusu ile “daha sınırlı iniş” veya “yükseliş” olacağıdır.

Yukarıda özetlemeye çalıştığımız ve “piyasalar için önemli kırılganlıklar” veya “mevcut kırılganlıkları tetikleyecek gelişmeler” de diyebileceğimiz gelişmelerin, “TL’nın değer yitirmesine” yol açacağını görmekteyiz.

Son olarak, krediler bacağında önümüzdeki faiz indirimin “çok direnç” göstereceğini söylememiz gerekiyor. Çok kısa vadede için 1-2 puan bir gerileme olsa da, bunun uzun süreceğini düşünmüyoruz. Çünkü “faizleri indirme isteği güçlü” ancak “enflasyon da bir o kadar güçlü” durmaktadır. Bu da faiz indirimlerinin kredilere geçişini zorlaştıracak bir unsur olacaktır.

Kurumsal gelişmeler ve plânlı bir büyüme yerine ülke ekonomi siyasetinin hâlâ, “değersiz TL, yüksek ihracat, yüksek enflâsyon mu? Yoksa düşük enflasyon, güçlü TL ve tasarruf sahibinin güçlü olduğu bir ekonomi mi?” arasında seçim yapmamış olması ve “mış gibi” davranması, ülke severlerin içini yakmaktadır.

12 Eylül 2021

[i] Ersin Dedekoca, “Refaha yansımamış ‘görülmemiş’ büyüme”, Eskimiyen.com., 30.08.2021, https://eskimiyen.com/refaha-yansimayan-gorulmemis-buyume/

[ii] Mahfi Eğilmez, “Baz Etkisiyle Büyüme”, Kendime Yazılar, 2.09.2021, https://www.mahfiegilmez.com/2021/09/baz-etkisiyle-buyume.html

[iii] Mahfi Eğilmez, “Hükümetin Yılsonu USD / TL Kur Tahmini”, Kendime Yazılar, 6.09.2021, https://www.mahfiegilmez.com/2021/09/hukumetin-ylsonu-usd-tl-kur-tahmini-916.html

[iv] Şeref Oğuz, “Veri dürüstlüğü ortadan kalkarsa ekonomiyi nasıl yönetebiliriz?”, Dünya, 8.09.2021, https://www.dunya.com/kose-yazisi/veri-durustlugu-ortadan-kalkarsa-ekonomiyi-nasil-yonetebiliriz/633025

BÜLENT SOYLAN

BÜLENT SOYLAN Prof.Dr. İsmet BARUTÇUGİL

Prof.Dr. İsmet BARUTÇUGİL Dr. Bora KÜÇÜKYAZICI

Dr. Bora KÜÇÜKYAZICI.jpg) KONUK YAZAR

KONUK YAZAR.jpeg) ERSİN DEDEKOCA

ERSİN DEDEKOCA